Знакомимся с новой формой: расчет по страховым взносам. Порядок заполнения налоговой декларации по ндс Приложение 3 к разделу 1

О форме Расчета по страховым взносам, представляемого в 2017 году в налоговую инспекцию, мы рассказывали в и приводили образец Расчета. Об особенностях заполнения раздела 3 Расчета по страховым взносам расскажем в этом материале.

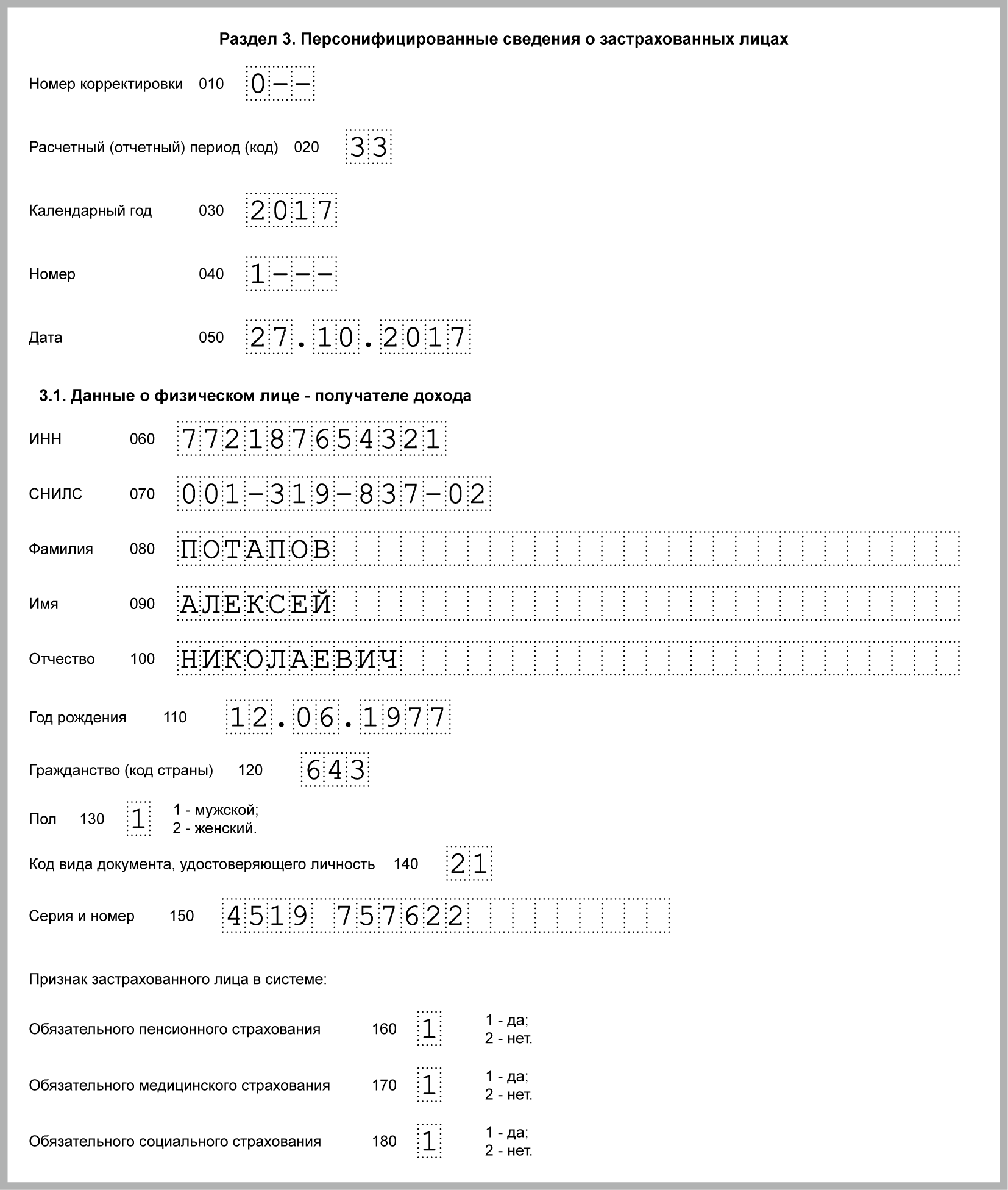

Расчет по страховым взносам 2017: раздел 3

В состав Расчета по страховым взносам в соответствии с Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ включен раздел 3 «Персонифицированные сведения о застрахованных лицах». Данный раздел является обязательным для представления всеми плательщиками страховых взносов, причем даже теми, кто сдает .

Однако необходимо иметь в виду, что представляя страховую отчетность без начислений выплат и взносов, в Расчете по страховым взносам нулевой раздел 3, который не содержит никаких сведений, маловероятен. Ведь даже если у плательщика не было выплат, а следовательно налоговая база и страховые взносы равны 0, застрахованные лица в организации скорее всего есть.

Напомним, что застрахованными лицами в целях обязательного пенсионного, медицинского страхования и соцстрахования являются в первую очередь лица, работающие по трудовому договору, в т.ч. руководители организаций (п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ , п. 1 ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ , п. 1 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ). А поскольку даже при отсутствии деятельности руководитель, с которым заключен трудовой договор, у организации, как правило, есть, как минимум его и нужно указывать в пустом разделе 3 Расчета по страховым взносам. Но в случае неначисления директору зарплаты заполнить по нему нужно будет только подраздел 3.1, ведь при отсутствии данных о сумме выплат и иных вознаграждений, начисленных в пользу физлиц за последние 3 месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 уже не заполняется (п. 22.2 Порядка заполнения

Что касается отражения в Расчете по страховым взносам (в разделе 3) декретниц, то информация по ним приводится не только в подразделе 3.1 (поскольку они остаются застрахованными лицами), но и в подразделе 3.2. При этом в подразделе 3.2 пособие по беременности и родам, а также пособие по уходу за ребенком в возрасте до 1,5 лет отражаются только по строке 210. Ведь эти пособия относятся к выплатам и иным вознаграждениям, но являются суммами, не подлежащим обложению страховыми взносами (пп. 1 п. 1 ст. 422 НК РФ).

Как заполнить раздел 3 Расчета по страховым взносам

Правила заполнения раздела 3 Расчета по страховым взносам утверждены Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Раздел 3 единого Расчет по страховым взносам заполняется плательщиками на всех застрахованных лиц за последние 3 месяца расчетного (отчетного) периода (п. 22.1 Порядка заполнения , утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@).

В порядке заполнения раздела 3 приведены подробные построчные указания по подготовке раздела. К примеру, в п. 22.6 Порядка заполнения указано, что в Расчете по страховым взносам раздела 3 по строке 040 «Номер» указывается порядковый номер сведений. Каким образом вести нумерацию сведений, плательщик страховых взносов решает сам: это может быть как порядковая нумерация по возрастанию (1, 2, 3 и т.д.), так и, к примеру, табельный номер работника (Письмо ФНС России от 10.01.2017 № БС-4-11/100@ (п. 3)).

При указании по строке 150 «Серия и номер» реквизитов документа, удостоверяющего личность физического лица, знак «№» не указывается, а сами серия и номер документа разделяются пробелом.

Подробнее о порядке заполнения раздела 3 нового Расчета по страховым взносам можно прочитать в разделе XXII Порядка заполнения (

Раздел 3 - обязательный в составе расчета по страховым взносам. Сколько раз надо заполнить раздел? Нужно ли заполнять его отдельно на каждого работника? Как заполнять? Ответы на эти и другие вопросы - в этой статье.

Кто заполняет раздел 3 расчета по страховым взносам

Форма расчета, введенная с 2017 года, еще достаточно новая, но уже знакомая бухгалтерам. ФНС утвердила бланк, формат и порядок их заполнения приказом от 10.10.2016 № ММВ-7-11/551.

Порядок заполнения расчета по страховым взносам

Вся форма состоит их трех частей. Один из них - раздел 3 "Персонифицированные сведения о застрахованных лицах".

Заполняют раздел 3 организации и индивидуальные предприниматели, включая в него застрахованных лиц за отчетный период, в том числе тех, которым были начислены выплаты и другие вознаграждения (пп. 22.1 Порядка заполнения расчета). По лицам, которым за последние три месяца отчетного периода не начислялись выплаты, раздел 3 расчета заполняют без подраздела 3.2 (письмо ФНС России от 17.03.2017 № БС-4-11/4859).

Расчет считается непредставленным, если:

- Итоговые данные о сумме взносов не соответствуют данным о взносах по каждому застрахованному лицу;

- Указаны недостоверные данные о застрахованных - Ф. И. О, СНИЛС, а также ИНН.

Какие сведения содержит раздел 3

Раздел 3 - это данные обо всех застрахованных лицах, включая уволенных, которым был начислен доход в отчетном периоде (см. таблицу).

Состав раздела 3

| Подраздел | Строка | Содержание |

|---|---|---|

| Общие сведения | 010 | Номер корректировки |

| 020 | Расчетный (отчетный) период | |

| 030 | Номер | |

| 040 | Календарный год | |

| 050 | Дата | |

| 3.1 Данные о физлице - получателе дохода | 060 | ИНН |

| 070 | СНИЛС | |

| 080 | Фамилия | |

| 090 | Имя | |

| 100 | Отчество | |

| 110 | Дата рождения | |

| 120 | Гражданство (код страны) | |

| 130 | Пол | |

| 140 | Код вида документа, удостоверяющего личность | |

| 150 | Серия и номер | |

| 160 | Признак лица в системе пенсионного страхования | |

| 170 | Признак лица в системе медстрахования | |

| 180 | Признак ица в системе соцстрахования | |

| 3.2.1 Сведения о выплатах и вознаграждениях физлицам | 190 | Месяц |

| 200 | Код категории застрахованного | |

| 210 | Сумма выплат и иных вознаграждений | |

| 220/230/240 | База для начисления пенсионных взносов в пределах предельной величины/в том числе по гражданско-правовым договорам/сумма начисленных взносов с базы, не превышающей предельную величину | |

| 250 | ||

| 3.2.2. Сведения о выплатах и вознаграждениях физлицам, на которые взносы начислены по доптарифу | 260 | Месяц |

| 270 | Код тарифа | |

| 280 | Сумма выплат и иных вознаграждений, на которые начислены страховые выплаты | |

| 290 | Сумма начисленных взносов | |

| 300 | Всего за последние три месяца |

На кого заполнять раздел 3 расчета по взносам

Разъяснения по заполнению Налоговая служба дала в письме от 17.03.2017 № БС-4-11/4859.

В раздел 3 включают всех физлиц, по отношению к которым за время отчетного периода организация или ИП являлись страхователями. Не важно, были ли у них доходы. Если, например, в отчетном квартале сотрудник, оформленный по трудовому договору, находился в отпуске за свой счет, его обязательно включают в отчет. Главный критерий - физлицо находится в трудовых отношениях с организацией или предпринимателем и является застрахованным.

Кроме того, надо указать всех, кому в отчетном периоде был начислен доход. Это касается тех, кто устроен как по трудовым, так и по гражданско-правовым договорам (п. 22.1 Порядка заполнения формы).

В случае если с физлицом был заключен договор подряда, но никаких выплат по нему не было, нужно включить его в расчет. Занятые по договорам гражданско-правового характера также признаются застрахованными (п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ).

Директора - единственного учредителя тоже надо включить в отчет, если с ним заключен трудовой договор. Даже если в отчетном квартале доходов у него не было.

То есть в соответствии с пунктом 22.1 порядка раздел 3 расчета заполняют на всех застрахованных лиц за последние три месяца отчетного периода, в том числе в пользу которых начислены выплаты и иные вознаграждения.

Согласно пункту 22.2 порядка если в персонифицированных сведениях о застрахованных лицах отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физица за последние три месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 расчета не заполняют.

Как заполнять раздел 3 расчета по страховым взносам

Расскажем, как заполнять отчет построчно.

Общие данные

Строка 010 . При сдаче отчета впервые поставьте здесь "0". Если корректируете и сдаете повторно, то укажите номер корректировки - "1-", "2-" - в зависимости от счета уточнения.

Строка 020 . Укажите код отчетного периода:

- 1 квартал - "21"

- 2 квартал - "31"

- 3 квартал - "33"

- 4 квартал (год) - "34".

Строка 030 . Поставьте год, на который приходится отчетный период.

Строка 040 . Укажите порядковый номер сведений. Порядок заполнения поля 040 налоговики разъяснили в письме от 10.01.2017 №БС-4-11/100@:

В Приложении 1 к приказу ФНС № ММВ-7-11/551@ приведена машиночитаемая форма расчета, рекомендованная ФНС для сдачи на бумажном носителе, в которой в поле 040 раздела 3 указаны 4 знака. В формат передачи данных в электронной форме заложены максимально допустимые длины показателей. Количество знаков строки «номер» соответствует 7, которое позволяет представить сведения по указанной численности персонала ПАО.

Строка 050 . Укажите дату сдачи отчетности.

Подраздел 3.1

Строки 060-150 . В данном подразделе внесите персональные данные застрахованного лица.

Код страны можно посмотреть в Общероссийском классификаторе стран мира (утв. постановлением Госстандарта от 14.12.2001 № 529-ст). Код России - 643.

Код вида документа для паспорта - "21".

- "1" - является застрахованным;

- "2" - не является.

Подраздел 3.2.1

Строки 190-250 . Укажите здесь суммы выплат работникам и начисленных пенсионных взносов. Покажите в строках:

- 190 - номер месяца "01", "02" и т.д. (январь, февраль и т.д.) в зависимости от месяца выплат.

- 200 - код согласно приложению 8 к Порядку заполнения. Например, НР.

- 220 - базу не выше предельной величины (в 2017 году - 876 тыс. руб.).

- 250 - общую сумму дохода сотрудника в пределах базы за весь отчетный период.

Совет "УНП"

Если вы применяете разные тарифы страховых взносов, заполните необходимое количество строк.

Обратите внимание

Если в отчетном периоде не было выплат застрахованным лицам, раздел 3 расчета заполняют за исключением подраздела 3.2. Количество данных о застрахованных учитывается в соответствующих графах строки 010 подраздела 1.1 приложения 1 к разделу 1.

Поздраздел 3.2.2

Строки 260-300 . Покажите выплаты, с которых начисляли пенсионные взносы по доптарифам. А именно:

- 260 - номер месяца выплаты;

- 270 - код тарифа;

- 280 - суммы, с которых начислили взносы по доптарифам;

- 290 - сумму взносов по доптарифам;

- 300 - итоговую сумму выплат и страховых взносов.

Раздел 3 нулевого расчета по взносам

Налоговый кодекс не освобождает страхователей от сдачи нулевого расчета. Раздел 3 - обязательная часть "нулевки".

Cогласно пункту 2.20 порядка заполнения расчета в случае отсутствия какого-либо показателя количественные и суммовые показатели заполняются значением "0" ("ноль").

В остальных случаях во всех знакоместах соответствующего поля проставляется прочерк.

Расчет по страховым взносам состоит из трех разделов и приложений к ним. Наибольшее количество затруднений возникает при заполнении раздела 1, и, в частности, приложения 3. Компании заполняют эту часть расчета нарастающим итогом. Рассмотрим подробнее все ситуации, с которыми сталкивается бухгалтер, когда заполняет приложение 3 к разделу 1 расчета по страховым взносам в 2019 году.

Что мы указываем в приложение 3 к разделу 1 расчета по страховым взносам в 2019 году

В приложении 3 к разделу 1 расчета по страховым взносам в 2019 году отражаем наши расходы на цели обязательного социального страхования, то есть начисленные пособия. Графы расчета по страховым периодам в приложении 3 заполняем нарастающим итогом, отчетный период – квартал.

Эта часть расчета по страховым взносам содержит информацию по сотрудникам на случай временной нетрудоспособности:

- больничные,

- в связи с материнством (по беременности и родам, при рождении ребенка, по уходу за ребенком и пр.),

- а также выплаты по временной нетрудоспособности иностранных лиц и лиц без гражданства, пребывающих на территории РФ (за исключением граждан Евразийского экономического союза).

Соответственно, если в компании нет сотрудников, получающих такого рода пособия, то приложение 3 к разделу 1 не заполняем.

Общие рекомендации по заполнению расчета по страховым взносам 2019

Значения указываем без округлений - в рублях и копейках.

При отсутствии количественного или суммарного показателя ставим ноль, в остальных случаях прочерк.

Порядок заполнения закреплен приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Как заполнить приложение 3 в расчете по страховым взносам нарастающим итогом

Разберем пример и заполним приложение 3 к расчету 1 расчета по страховым взносам нарастающим итогом построчно.

В третьем квартале 2019 года в компании ООО «Альфа» произошли следующие события:

- Сотрудник Михайлов Г.В. болел 10 дней в августе 2019 года, что и подтверждено листком нетрудоспособности. Сумма выплаты за счет ФСС составляет 10 312,40 руб.

- Сотрудник Никитина А.С. находится в отпуске по уходу за первым ребенком до 1,5 лет с июля месяца 2019 г. Сумма выплаты составляет 37 406,10 руб.

- Сотруднице Сычева Ю.М. выплатили пособие по беременности и родам в размере 260 750,00 руб. в июле 2019 г.

- Сотрудница Степанова Е.В. оплатили пособие в размере 613,14 руб. в связи с постановкой на учет на ранних сроках беременности в сентябре 2019 года.

Порядок заполнения приложения 3:

- Уточним для начала, что в нашем примере нет пособий, которые финансируются из федерального бюджета.

Соответственно графа 4 расчета не заполняется, везде указываем 0,00.

- Указываем сведения по листку нетрудоспособности.

Для этого заполняем строки 010-021.

Наш сотрудник - резидент и работает на основной работе, поэтому заполняем только строку 010.

В 1 графе указываем 1, в графе 2 - количество дней, итого 10.

- В строках 030-031 фиксируем данные пособий по беременности и родам.

Графа 1 указываем 1 случай,

графа 2 - указываем количество пособий, то есть 1,

сумму прописываем в графе 3.

- строка 040 - пособие женщинам, вставшим на учет в ранние сроки беременности. Указываем 1 и сумму в размере 613,14 во 2 и 3 графах соответственно.

строка 050-пособий при рождении не было, не заполняем.

- строки 060-062 – калькулируем данные пособий по уходу за ребенком. Не забываем, что все данные в приложении 3 заполняем нарастающим итогом.

Графа 1 строк 060-061 - один случай.

Графа 2 строк 060-061- количество выплаченных пособий нарастающим итогом, итого 3.

Графа 3 строк 060-061 - размер пособий за рассматриваемый период.

- строки 070-090 в приложении 3 к разделу 1 - не заполняем.

- рассчитываем итоговую сумму страховых взносов в строке 100 за расчетный отчетный период.

10 312,00 + 260 750,00 + 613,14 + 37 406,10 = 309 081,64 руб.

Строка 110 в приложении 3 заполняется в случае начисленных и невыплаченных пособий, за исключением последнего месяца, по которому не пропущен установленный срок выплаты.

Вскоре всем работодателям-страхователям предстоит сдать в ИФНС расчет по страховым взносам за 9 месяцев 2017 года. Нужно ли сдавать в налоговую инспекцию нулевой расчет? Как заполнять расчет нарастающим итогом? Как заполнить третий раздел с персонифицированным учетом? Какие контрольные соотношения учесть, чтобы расчет не противоречил показателям в 6-НДФЛ? Как правильно показать пособия, возмещаемые и ФСС? Мы подготовили инструкцию по заполнению расчета и образец заполнения расчета за 3 квартал 2017 года в различных ситуациях.

Кто должен сдать расчет по 9 месяцев

Расчет по страховым взносам за 9 месяцев 2017 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица, а именно:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Сроки сдачи расчета

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие, девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ). Следовательно, текущую отчетность правильнее называть расчетом по страховым взносам за 9 месяцев, а не за 3 квартал 2017 года. Ведь расчет включает в себя показатели с 1 января по 30 сентября 2017 года, а не только за 3 квартал 2017 года.

Отчетный период в нашем случае – 9 месяцев 2017 года (с 1 января по 30 сентября). Следовательно, расчет (РСВ) за 9 месяцев нужно сдать в ИФНС не позднее 31 октября (вторник).

Бланк расчета в 2017 году: что он в себя включает

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Бланк можно скачать по этой .

Этот бланк применяется с 2017 года. Состав расчета такой:

- титульный лист;

- лист для физических лиц, не имеющих статуса индивидуального предпринимателя;

- раздел №1 (включает 10 приложений);

- раздел №2 (с одним приложением);

- раздел №3 – содержит персональную информацию о застрахованных лицах, за которые производит отчисления работодатель.

Организации и ИП, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам за 9 месяцев 2017 года (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 Приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В таком составе расчет за 9 месяцев 2017 года должен поступить в ИФНС вне зависимости от осуществляемой деятельности в отчетном периоде (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Кроме того, при наличии определенных оснований, плательщики страховых взносов также должны включать в состав и другие разделы и приложения. Поясним в таблице состав расчета:

| Расчет за 9 месяцев: какие разделы и кто заполняет | |

|---|---|

| Титульный лист | Заполняют все организации и ИП |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Формируют физические лица, не являющиеся ИП, если они не отметили в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Заполняют все организации и ИП, которые выплачивали с 1 января по 30 сентября 2017 года доходы физлицам |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и ИП, перечисляющие страховые взносы по дополнительным тарифам |

| Приложения 5 - 8 к разделу 1 | Организации и ИП, применяющие пониженные тарифы (например, ведущие льготную деятельность на УСН) |

| Приложение 9 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в РФ |

| Приложение 10 к разделу 1 | Организации и ИП, выплатившие с 1 января по 30 сентября 2017 года доходы студентам, работавшим в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали больничные пособия, детские пособия и т. д. (то есть, связаны с возмещением из ФСС или выплатами из федерального бюджета) |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

В какой последовательности заполнять?

Начните заполнение с титульного листа. Затем сформируйте раздел 3 по каждому работнику, числившемуся у вас в 3 квартале. После этого заполните Приложения к разделу 1. И в последнюю очередь – сам раздел 1.

Способы сдачи расчета

Передавать расчет по страховым взносам за 9 месяцев 2017 года в территориальную налоговую службу можно двумя способами:

Заполнение расчета за 9 месяцев: примеры

Большинство страхователей будет заполнять расчет по страховым взносам за 9 квартал 2017 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Титульный лист

На титульном листе расчета по страховым взносам за 9 месяцев 2017 года нужно, в частности, указать следующие показатели:

Отчетный период

В поле «Расчетный (отчетный) период (код)» укажите код расчетного (отчетного) периода из Приложения № 3 к Порядку заполнения расчета по страховым взносам:

Следовательно, в расчете по страховым взносам за 9 месяцев 2017 года кодом отчетного периода будет «33».

Код ИФНС

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

https://service.nalog.ru/addrno.do

Код места представления

В качестве этого кода покажите цифровое значение, указывающее на принадлежность ИФНС, в которую сдается РСВ за 9 месяцев квартал 2017 года. Утвержденные коды представлены в таблице:

| Код | Куда сдается расчет |

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

Название

Название организации или ФИО индивидуального предпринимателя на титульном листе указывайте в соответствии с документами, без сокращений. Между словами – одна свободная ячейка.

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности.

Виды деятельности и ОКВЭД

В 2016 году действовал классификатор ОКВЭД (ОК 029-2007 (КДЕС Ред. 1.1)). Начиная с января 2017 года на смену ему пришел классификатор ОЕВЭД2 (ОК 029-2014 (КДЕС Ред. 2)). Его и используйте при заполнении расчета по страховым взносам за 9 месяцев 2017 года.

Приведем пример возможного заполнения титульного листа в составе расчета по страховым взносам (РСВ) за 3 квартал 2017 года:

Лист: сведения о физическом лице

Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют граждане, которые сдают расчет за нанятых работников, если он не указал в расчете свой ИНН. В этом листе наниматель указывает свои персональные данные.

Раздел 3: сведения персонифицированного учета

Раздел 3 «Персонифицированные сведения о застрахованных лицах» в составе расчета по страховым взносам за 9 месяцев 2017 года нужно заполнять на всех застрахованных лиц за июль, август и сентябрь 2017 года, в том числе, в пользу которых за 9 месяцев 2017 года начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.

В подразделе 3.1 раздела 3 показываются персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование. Приведем пример заполнения раздела 3.

Пример. Гражданину РФ производились выплаты в 3 квартале 2017 года. Начисленные с них взносы на обязательное пенсионное страхование складываются так:

При таких условиях раздел 3 расчета по страховым взносам за 9 месяцев 2017 года будет выглядеть следующим образом:

Заметим, что на лиц, которые не получали выплат за последние три месяца отчетного периода (июль, август и сентябрь), подраздел 3.2 раздела 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

Копии раздела 3 расчета нужно передать сотрудникам. Срок – пять календарных дней с даты, когда человек обратился за такой информацией. Каждому выдайте копию раздела 3, в котором данные только о нем. Если расчеты сдаете в электронных форматов, то потребуется распечатать бумажные дубликаты.

Выписку из раздела 3 вручите человеку также в день увольнения или прекращения гражданско-правового договора. Выписку нужно подготовить за весь период работы начиная с января 2017 года.

Проверьте СНИЛС

Некоторые ИФНС перед сдачей расчета по страховым взносам информационные сообщения об изменении технологии приема отчетности за 9 месяцев 2017 года. В таких сообщениях отмечает, что расчеты не будут считаться принятыми, если информация о физических лицах не будет совпадать с данными в базах ИФНС. Проблемы могут возникнуть, например, со СНИЛС, датой и место рождения. Вот текст такого информационного сообщения:

Уважаемые налогоплательщики (налоговые агенты )!

Обращаем ваше внимание, что начиная с отчетности за 3 квартал 2017 года будет изменен алгоритм приема Расчетов по страховым взносам (в соответствии с приказом ФНС России от 10.10.2016 N ММВ-7-11/ “Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме”).

В случае неуспешной идентификации застрахованных ФЛ, отраженных в разделе

3 «Персонифицированные сведения о застрахованных лицах», будет формироваться отказ в приеме Расчета.

Ранее (1 и 2 квартал) при выявлении единственного нарушения – неуспешной идентификации застрахованных ФЛ из 3-его раздела автоматически формировалось Уведомление об уточнении (при этом расчет считался принятым).

В целях исключения отказа в приеме Расчетов по страховым взносам по причине несоответствия сведений по указанным в расчете лицам, сведениям имеющимся в налоговом органе, рекомендуем провести сверку персональных данных физических лиц указываемых в расчете (ФИО ФЛ, дата рождения, место рождения, ИНН, паспортные данные, СНИЛС) на предмет представления в расчете устаревших данных. Так же аналогичные данные необходимо сверить со сведениями, содержащимися в информационных ресурсах ПФР РФ для однозначной идентификации СНИЛС застрахованного физического лица.

Приложение 3 к разделу 1: расходы на пособия

В приложении 3 к разделу 1 зафиксируйте информацию о расходах на цели обязательного социального страхования (если такой информации нет, то приложение не заполняется, поскольку оно не является обязательным).

В этом приложении покажите только пособия за счет ФСС, начисленные в отчетном периоде. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие, начисленное в конце сентября, а выплаченное в октябре 2017 года, покажите в расчете за 9 месяцев. Пособие по больничному, который открыт в сентябре, а закрыт в октябре, отражайте только в расчете за год.

Пособия за счет работодателя за первые три дня болезни работника в Приложении 3 фигурировать не должны. Все данные вносите в это приложение нарастающим итогом с начала года (п. п. 12.2 – 12.4 Порядка заполнения расчета).

Что касается непосредственно заполнения, то строки приложения 3 к разделу 1 нужно сформировать так:

- в графе 1 укажите по строкам 010 – 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 – количество больничных, а в строке 030 – отпусков по беременности и родам. По строкам 060 – 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

- в графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 – 031 и 070 – количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 – 062 – число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия одной работнице, в строке 060 поставьте цифру 9;

- в строках 040, 050 и 090 – число пособий.

Пример отражения пособий. За 9 месяцев 2017 г. организация:

- оплатила 3 больничных. За счет ФСС оплачено 15 дней, сумма – 22 902,90 руб.;

- начислила одной работнице пособие по уходу за первым ребенком за июль, август, сентябрь по 7 179 руб. Сумма пособия за 3 месяца составила 21 537,00 руб. Всего начислено пособий – 44 439,90 руб. (22 902,90 руб. + 21 537,00 руб.).

Пенсионные и медицинские взносы: подразделы 1.1 – 1.2 приложения 1 к разделу 1

Приложение 1 к разделу 1 расчета включает в себя 4 блока:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В строке 001 «Код тарифа плательщика» Приложения 1 к разделу 1 укажите применяемый код тарифа. См. « ».

В расчет за 9 месяцев 2017 года нужно включить столько приложений 1 к разделу1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение отчетного периода 2017 года (с января по сентябрь включительно). Поясним особенности заполнения обязательных подразделов.

Подраздел 1.1: пенсионные взносы

Подраздел 1.1 – это обязательный блок. Он содержит расчет облагаемой базы по пенсионным взносам и сумм страховых взносов на пенсионное страхование. Поясним показатели строк этого раздела:

- строка 010 – общее количество застрахованных лиц;

- строка 020 – количество физлиц, с выплат которым вы исчислили страховые взносы в отчетном периоде (за 9 месяцев 2017 года);

- строка 021 – количество физлиц из строки 020, выплаты которым превысили предельную величину базы для расчета пенсионных взносов, (См « »);

- строка 030 – суммы начисленных выплат и вознаграждений в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами сюда не попадают;

- в строка 040 отразите:

- суммы выплат, не облагаемых пенсионными взносам (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то отражается размер вычета пределах, определенных пунктом 9 статьи 421 НК РФ;

- строка 050 – база для расчета пенсионных взносов;

- строка 051 – база для расчета страховых взносов в размерах, которые превышают для каждого застрахованного лица предельную величину базы в 2017 году, а именно 876 000 рублей (п. 3–6 ст. 421 НК РФ).

- строка 060 – суммы исчисленных пенсионных взносов, в том числе:

- по строке 061 – с базы, которая не превышает предельную величину (876 000 руб.);

- по строке 062 – с базы, которая превышает предельную величину (876 000 руб.).

Данные в подразделе 1.1 фиксируйте так: укажите данные всего с начала 2017 года, а также за последние три месяца отчетного периода (июль, август и сентябрь).

Подраздел 1.2: медицинские взносы

Подраздел 1.2 – обязательный раздел. Он содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование. Вот принцип формирования строк:

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года.

- строка 020 -количество физических, с выплат которым вы исчислили страховые взносы;

- строка 030 – суммы выплат в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами по строке 030 не показываются;

- по строке 040 – суммы выплат:

- не облагаемые страховыми взносами на обязательное медицинское страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ.

Подраздел 1.3 – заполняйте, если платите страховые взносы на обязательное пенсионное страхование по дополнительному тариф. А подраздел 1.4 – если с 1 января по 30 сентября 2017 года вы перечисляли страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности.

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В Приложении 2 к разделу 1 производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством. Данные показываются в следующем разрезе: всего с начала 2017 года по 30 сентября, а также за июль, август и сентябрь 2017 года.

В поле 001 приложения № 2 нужно указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС, См..html

- «2» – зачетная система выплат страхового обеспечения (когда пособия платит работодатель, а потом получает необходимое возмещение (или зачет) из ФСС).

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года;

- строка 020 – суммы выплат в пользу застрахованных лиц. Выплаты, которые не облагаются страховым взносам в этой строке не показываются;

- строка 030 обобщает в себе:

- суммы выплат, не облагаемых страховыми взносами на обязательное социальное страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ;

- строка 040 – сумма выплат и иных вознаграждений в пользу физлиц, которые облагаются взносами на социальное страхование и превышают лимит на очередной год (то есть, выплаты сверх 755 000 рублей в отношении каждого застрахованного лица).

По строке 050 – покажите базу для расчета страховых взносов на обязательное социальное страхование.

В строку 051 включается база для расчета страховых взносов с выплат в пользу сотрудников, которые вправе заниматься фармацевтической деятельностью или допущены к ней (при наличии соответствующей лицензии). Если таких работников нет – указывайте нули.

Строку 053 заполняют индивидуальные предприниматели, применяющие патентую систему налогообложения и производящие выплаты в пользу работников (за исключением ИП, которые ведут виды деятельности, указанные в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ) – (подп. 9 п. 1 ст. 427 НК РФ). Если данных нет, то проставьте нули.

Строку 054 заполняют организации и ИП, выплачивающие доходы временно пребывающим в России иностранцам. По этой строке требуется показать базу для расчета страховых взносов в части выплат в пользу таких сотрудников (кроме граждан из ЕАЭС). Если ничего подобного нет – нули.

По строке 060 – впишите страховые взносы на обязательное социальное страхование. По строке 070 – расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Однако пособие за первые три дня болезни сюда не включайте (письмо ФНС России от 28.12.2016 № ПА-4-11/25227). Что же касается строки 080, то в ней покажите суммы, которые органы ФСС возместили на оплату больничных, пособий по беременности и родам и других социальных выплат.

Показывайте в строке 080 только суммы, возмещенные из ФСС в 2017 году. Даже если они касаются 2016 года.

Что же касается строки 090, то для определения значения этой строки логично использовать формулу:

Если получилась сумма взносов к уплате, в строке 090 ставьте код «1». Если сумма произведенных расходов оказалась больше начисленных взносов, то включите в строку 90 код «2».

Раздел 1 «Сводные данные по страховым взносам»

В разделе 1 расчета за 9 месяцев 2017 года отразите общие показатели по суммам страховых взносов к уплате. Рассматриваемая часть документа состоит из строк от 010 до 123, в которых указывается ОКТМО, суммы пенсионных и медицинских взносов, взносов на страхование по временной нетрудоспособности и некоторые другие отчисления. Также в этом разделе потребуется указать КБК по видам страховых взносов и суммы страховых взносов по каждому КБК, которые начислены к уплате в отчетном периоде.

Пенсионные взносы

По строке 020 укажите КБК по взносам на обязательное пенсионное страхование. По строкам 030–033 – покажите суммы страховых взносов на обязательное пенсионное страхование, которую надо заплатить на указанный выше КБК:

- по строке 030 – за отчетный период нарастающим итогом (с января по сентябрь включительно);

- по строкам 031- 033 – за последние три месяца расчетного (отчетного) периода (июль, август и сентябрь).

Медицинские взносы

По строке 040 укажите КБК по взносам на обязательное медицинское страхование. По строкам 050–053 – распределите суммы страховых взносов на обязательное медицинское страхование, которую надо заплатить:

- по строке 050 – за отчетный период (9 месяцев) нарастающим итогом (то есть, с января по сентябрь);

- по строкам 051–053 за последние три месяца отчетного периода (июль, август и сентябрь).

Пенсионные взносы по дополнительным тарифам

По строке 060 укажите КБК по пенсионным взносам по дополнительным тарифам. По строкам 070–073 – суммы пенсионных взносов по дополнительным тарифам:

- по строке 070 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с 1 января по 30 сентября);

- по строкам 071 – 073 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на дополнительное социальное обеспечение

По строке 080 укажите КБК по взносам на дополнительное социальное обеспечение. По строкам 090–093 – сумму взносов на дополнительное социальное обеспечение:

- по строке 090 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с января по сентябрь включительно);

- по строкам 091–093 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на социальное страхование

По строке 100 укажите КБК по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. По строкам 110 – 113 – сумму взносов на обязательное социальное страхование:

- по строке 110 – за 9 месяцев 2017 года нарастающим итогом (с января по сентябрь включительно);

- по строкам 111–113 за последние три месяца расчетного (отчетного) периода (то есть, за июль, август и сентябрь).

По строкам 120–123 укажите сумму превышения произведенных расходов на социальное страхование:

- по строке 120 – за 9 месяцев 2017 года

- по строкам 121–123 – июль, август и сентябрь 2017 года.

Если же превышения расходов не было, то проставьте в этом блоке нули.

Когда расчет не пройдет проверку ИФНС: ошибки

Нельзя одновременно заполнять:

- строки 110 и строки 120;

- строки 111 и строки 121;

- строки 112 и строки 122;

- строки 113 и строки 123.

При таком сочетании расчет за 9 месяцев 2017 года не пройдет проверку в ИФНС. Контрольные соотношения показателей расчета приведены в письме ФНС России от 13.03. 2017 № БС-4-11/4371. См. « ».

Также вы можете образец заполнения расчета по страховым взносам за 9 месяцев 2017 года в формате Excel.

Ответственность: возможные последствия

За несвоевременную сдачу расчета по страховым взносам за 9 месяцев 2017 года ИФНС может оштрафовать организацию или ИП на 5 процентов от суммы взносов, которая подлежит уплате (доплате) на основании расчета. Такой штраф начислят за каждый месяц (полный или неполный) просрочки с подачей расчета. Однако итоговая сумма штрафных санкций не может быть больше 30 процентов от суммы взносов и меньше 1000 рублей. Например, если взносы по расчету полностью уплатила в срок, то штраф за несвоевременное представление расчета составит 1000 руб. Если же в срок перечислена только часть взносов, то штраф посчитают с разницы между суммой взносов, которая указана в расчете, и фактически уплаченной (ст. 119 НК РФ).

Если в расчете по страховым взносам за 9 месяцев 2017 года совокупная сумма взносов на пенсионное страхование с базы, не превышающей предельной величины, за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствует сведениям о сумме взносов на пенсионное страхование по каждому застрахованному лицу, то расчет считается непредставленным. Аналогичные последствия возникают и в том случае, если указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (п. 7 ст. 431 НК РФ).

Устранить такие несоответствия требуется в течение пяти рабочих дней с даты, когда ИФНС направит соответствующее уведомление в электронной форме, или в течение десяти рабочих дней, если уведомление направлено «на бумаге». Если уложиться в срок, то датой представления расчета по страховым взносам будет считаться дата подачи расчета, признанного первоначально не представленным (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ).

Стоит заметить, то Минфин РФ в своем письме от 21.04.2017 № 03-02-07/2/24123 указал, что не представленный в срок в ИФНС расчет по страховым взносам не является основанием для приостановления операций по счетам плательщика страховых взносов. То есть, блокировки счета за опоздание с расчетом за 9 месяцев 2017 года опасаться не следует.

Обязательное заполнение раздела 3 расчета по страховым взносам предусмотрено для всех налогоплательщиков, выплачивающих физлицам денежное вознаграждение. В каких еще случаях необходимо формировать персонифицированные сведения? Как вносят в расчет по страховым взносам, раздел 3, данные по декретницам? Рассмотрим все нюансы подробнее.

Кто должен заполнять раздел 3 расчета по страховым взносам в 2017 году

Составление расчета по страховым взносам, образец раздела 3 выложен ниже, производится в части личных персонифицированных данных по застрахованным лицам. При этом сдача этого отчета обязательна и в случае отсутствия показателей за период, то есть при представлении нулевой формы.

Какие лица относятся к застрахованным? Прежде всего, это все те работники, которые трудятся в организации. Кроме того, это лица, выполняющие услуги в рамках гражданско-правовых отношений. Формирование расчета по страховым взносам без раздела 3 не допускается. В случае, если за текущий период фактических выплат физлицу не было, необходимо заполнить только общие данные, без приведения детальных показателей в подр. 3.2.

Исходя из вышесказанного и с учетом требований закона № 167-ФЗ от 151.2.01 г., а также Порядка заполнения по Приказу № ММВ-7-11/551@ от 10.10.16 г., формировать раздел 3 расчета требуется в следующих случаях:

- При расчетах с физлицами по трудовым договорам и ГПД.

- Во время приостановки деятельности компании.

- Если в штате фирмы числится только один сотрудник, он же директор.

- Если в отчетном периоде были уволенные работники.

- Если в компании числятся декретницы – раздел 3 расчета по страховым взносам при декрете формируется без сведений о выплатах (подп. 22.2 Порядка). Если же за текущий период декретные выдавались, такие суммы отражаются по стр. 210.

- Если работник находился в неоплачиваемом отпуске.

Как заполнить раздел 3 расчета страховых взносов

Исчерпывающая инструкция для составления расчета по страховым взносам, раздел 3 и другие листы, содержится в Порядке заполнения отчета, утвержденном ФНС РФ. Документ формируется за расчетный период – последние 3 месяца календарного года. Построчное внесение данных выполняется в соответствии с рекомендациями из главы XXII Порядка:

- Стр. 010 – применяется для уточнения 3 раздела расчета по страховым взносам в случаях корректировки данных (для примера, 1, 2 и т.д.).

- Стр. 020, 030 – разработаны для отражения периода, по которому сдаются данные.

- Строка 040 расчета страховых взносов по разделу 3 – используется в целях порядковой нумерации сведений (Письмом № БС-4-11/100@ от 10.01.17 г. допускается использовать для подобных целей табельные номера персонала).

- Подр. 3.1, состоящий из стр. 060-180, – предназначен для внесения личной информации по застрахованному лицу, а по стр. 160-180 отображается признак гражданина в страховой системе с разбивкой по видам страхования (ОПС, ОМС, ОСС).

- Подр. 3.2 – здесь в подр. 3.2.1 указываются фактические выплаты сумм вознаграждений физлицу за период, и соответствующие суммы начисленных пенсионных взносов. При этом в подр. 3.2.2 отображаются те начисления, по которым работодатель уплачивает государству взносы по доп. тарифам.

Образец составления раздела 3 расчета размещен здесь. Для примера сведения внесены на одного сотрудника, если нужно сформировать данные по большему количеству физлиц, составляется равное число листов с порядковой нумерацией.

Обратите внимание! Стр 040 раздела 3 расчета страховых взносов может заполняться путем обычной сквозной нумерации с начала календарного года (п. 22.6 Порядка).

Расчет страховых взносов – пример заполнения раздела 3

Предположим, в организации числится 5 сотрудников, из которых в 1 кв. 2017 г. один человек находится в отпуске без содержания; один работник уволился в феврале, остальные получают зарплату согласно штатному расписанию. Бухгалтер при составлении расчета за 1 квартал должен сформировать 5 экземпляров раздела 3. При этом буду использованы следующие данные.